Last Updated on 2020.7.6 by 近 義武

7月になりましたね。

個人事業として歯科医院経営を行っている院長にとって

今年1年間の折り返しに来たところです。

今年は新型コロナウィルスの感染拡大(パンデミック)という

未曾有の事態が我々を襲いましたから

前半戦を振り返ってみるのは大きな意味があります。

夏から秋冬にかけてコロナ禍の第2波、第3波があって

今年後半も前半とほぼ同じような売上だった場合の収入額や税金額を予測したり、

生活費並びにその他の出費に対してキャッシュフローを検討したり、

必要に応じて借入を起こす場合の参考資料としたりができるからです。

こんにちは、株式会社120パーセント代表、

集患、自費率向上、予防歯科の確立をブランディングで実現する、

ブランド歯科医院構築・経営コンサルタント、

歯科医師の 近 義武 です。

資料を揃えて担当の税理士や会計士に頼めば、

7月初頭というこの時期は、彼らの業務は立て込んではいませんから

それほど嫌がられることもなく(無料で)行ってくれるはずです。

ただ、出来上がってきた税金の推定値がどのようにはじき出されているか、

あなたに全く知識がないと、税理士・会計士から話を聞いても理解できずに、

後半の歯科医院経営に生かすことができません。

そこで小難しい話にはなりますが、今回は税金に関する話をしましょう。

データで見る「平均的な歯科医院」

平成29年の歯科(保険)医療費は概算で約2兆9,003億円。

歯科医療機関数は約68,800施設。

単純平均すると、1施設あたりの保険歯科医業収益は4,200万円強です。

診療体制を週休2日にして年末年始やGWなどを世間並みにとると、

1ヶ月の平均実働日数は20日、年間では240日となります。

つまり、1診療日あたり17万円強、1ヶ月なら350万円の

社会保険診療報酬を稼いでいるということです。

もちろん、この数値はあくまでもデータから導いたものですから、

あなたを含めて個々の歯科医院の現実の数値はもっと上下に開きがあります。

とはいえ参考としては役に立ちますから、

これらの数値を使って税金の計算をしてみましょう。(院長が個人事業主の場合です)

ざっくり理解する歯科医院の税金計算

利益(税引き前所得)

歯科医業収益(売上) 4,000万円

ー変動費(技工料、金属代等) 800万円(20%)

ー人件費 800万円(20%)

ーその他の経費 1,000万円(25%)

利益(税引き前所得) 1,400万円(35%)

計算を単純にするために医業収益を4,000万円として計算します。

自費診療のついては歯科医院によって差が大きいため、

また、ざっくりとした税金計算の流れを掴んでもらいたいために

この計算では計上しないことにします。(つまりゼロ)

また、ここでは経費を便宜上3つに分類しています。

変動費、人件費、その他の経費です。

変動(経)費

変動(経)費とは診療を行ったときにのみ発生する経費です。

技工料、金属代、歯科材料費、薬品代などになります。

診療をしなければ発生しない経費は含まれません。

機器・機材の購入費、光熱費などもここには入れません。

固定(経)費

変動(経)費に対して、診療をしなくても発生する経費を固定(経)費といいます。

テナント料、土地代、人件費などがここに含まれます。

変動費以外の経費はすべて固定(経)費です。

人件費

固定(経)費の内の最も大きいものが人件費なので別建てにしてあります。

上記囲みの項目の右のパーセンテージは医業収益に対する平均的な割合です。

租税特別措置法第26条の適用

今回は医業収益全てが社会保険診療収入という設定なので

条件により特措法の適用をするかどうかを確認します。

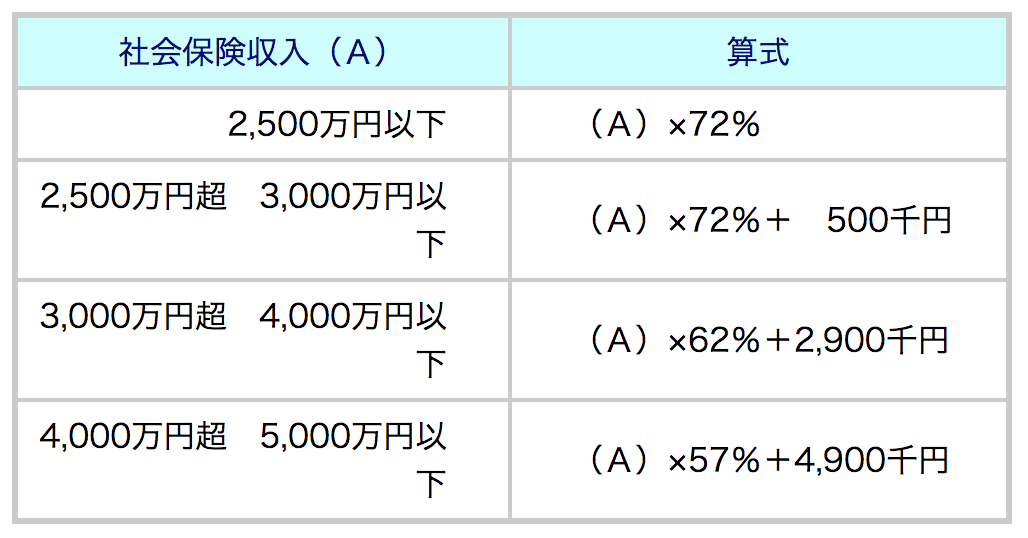

歯科医院は社会保険診療収入に対してだけ特別に、

概算経費率を掛け合わせて、経費を計算することができます。

租税特別措置法第26条に規定されているため、

「措置法26条による概算経費」と呼ばれています。

措置法26条の概算経費率を使うためには、

社会保険診療収入が5000万円以下だけではなく、

自費診療等を含めた歯科医院経営の医業収益の合計が、

7000万円以下でなければなりません。

今回の例はその条件を満たしていますので

概算経費を計算して有利な方を採用できます。

歯科医業収益(売上) 4,000万円

ー措置法による概算経費 2,770万円

利益(税引き前所得) 1,230万円

「平均的実額」を使用して算出した利益(税引き前所得)よりも

「措置法26条による概算経費」を使用して算出したそれが小さいので

「措置法26条による概算経費」を採用します。

手元の現金(税引き後所得)

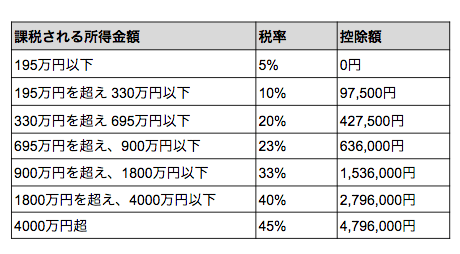

所得税は累進課税です。

税引き前所得が大きくなるとそれに比例する以上に税金が取られます。

措置法による概算経費を適用したので、課税される所得金額は 1,230万円となり、

以下のようになります。

歯科医業収益(売上) 4,000万円

ー措置法による概算経費 2,770万円

利益(税引き前所得) 1,230万円

ー所得税 252万円

手元の現金(税引き後所得) 978万円

今回例とした医業収益4,000万円の場合、

手元に残る(計算上の)現金は978万円で医業収益の24.5%となります。

実際にはここからさらに住民税、各種社会保険料、借入金の返済などがあって

自由に使える金額はもっと少なくなります。

節税はちっともセコくない

ここで、支払っている所得税252万円の内の

約2割となる100万円を節税できたとします。

そうすると当然、あなたの手元に残る現金が100万円増えます。

この金額は保険医業収入でさらに350万円多く稼がなければ手元に残らない金額です。

350万円といえばこの例では約1ヶ月分の医業収益です。

この院長ならプラス20日間診療しなければ稼ぎだせない金額なのです。

つまり節税するとは、医業収益を稼ぐことと同じ行為なのです。

もちろん医業収益を稼ぐために努力することは大切です。

ただ、そのことばかりに目を奪われず、

所得税を節税することも一生懸命やるべきなのです。

歯科医院経営には建物内装や医療機器への投資が必要となるため、

銀行からの借入金があるはずです。

手元に現金がなければ返済もできません。

余裕があるなら繰上げ返済も可能になり、

それによって支払うべき利息を減らすこともできます。

手堅い投資に回せば、利息や配当を稼ぐこともできます。

院長としては税理士に完全に丸投げするのではなく

『節税』にもう少し積極的になっても非難を受けることはありません。

脱税はいけませんが、節税はまだまだ可能な歯科医院が多いことも事実です。

コロナウィルスの影響でちょっと意識が高まっている今こそ

「税務・財務」に取り組んではいかがでしょう。

考えてみましょう

さて、それでは恒例のシンキングタイムです。

あなたが歯科医院の個人事業主であれば、

毎年1/1から12/31までの税引前の所得とその所得税を計算して、

翌年の3/15までに、確定申告してるはずです。

それでは節税を前向きに考えるなら

節税対策はいつから始めるのがよいのでしょうか。

せっかくここまで読んだあなたなら

ぜひとも、考えてみてください!

↓

↓

↓

↓

↓

↓

(ここは考える時間です)

↓

↓

↓

↓

↓

↓

それでは答えです。